Caso práctico: Empresa SaaS de $50M con 9 herramientas, 3 paneles y cero precisión de forecast

Resumen Ejecutivo

“TechFlow”, un SaaS B2B de $50M ARR, tenía un problema de datos disfrazado de problema comercial. Tenían 9 herramientas de revenue—Salesforce, Gong, Clari, Outreach, 6sense y cuatro más—pero el CEO no podía predecir el trimestre con menos de ±40% de error.

El problema era la Deuda de Herramientas. Cada herramienta añadía fricción, no claridad. Datos en silos, definiciones de “lead calificado” en conflicto, y el equipo comercial gastando 12 horas semanales actualizando campos en lugar de vender.

Aplicando Ley 7 (ValuationOps) y el Marco AAA (Audit, Align, Automate), TechFlow consolidó su stack, mapeó su Flow Mesh y alcanzó 95% de precisión de forecast en 60 días. No solo arreglaron el forecast; redujeron su Índice de Riesgo Interno (IRI), impactando directamente la valoración.

Contexto

TechFlow era un caso clásico de Serie C: crecimiento rápido y contrataciones aún más rápidas. Para soportar el crecimiento, compraron cada herramienta “Best in Class”.

- El Stack: Presupuesto de RevOps de $2M/año en 9 plataformas desconectadas.

- La Cultura: “Si no está en Salesforce, no existe”, pero nadie actualizaba Salesforce porque era doloroso.

- El Síntoma: En el Board, el CRO mostraba un número (Clari), el CFO otro (NetSuite), y Marketing un tercero (HubSpot).

Eran “Ricos en Datos, Pobres en Insights”. Era crítico: preparaban ronda y su IRI parpadeaba en rojo.

El Problema Central (Framing consultor clásico)

El problema principal era la Volatilidad del Forecast.

- Síntoma: Desvíos de ingresos de ±40%.

- Sub-síntoma: “Contabilidad en la sombra”: reps guardaban sus deals reales en hojas de cálculo porque el CRM no era confiable.

- Fricción raíz: Deuda de Herramientas. El “Flow” de datos estaba roto por demasiadas puertas.

- Violación de Canon: Ley 5 (La fricción es el enemigo) y Ley 7 (Procesos → KPIs → Valoración).

- Impacto: WACC alto. Inversores descontaban la valoración por falta de confianza en la historia de crecimiento.

El forecast no fallaba porque los reps mintieran; fallaba porque el Flow Mesh estaba roto.

Diagnóstico (GFE X-ray Mode)

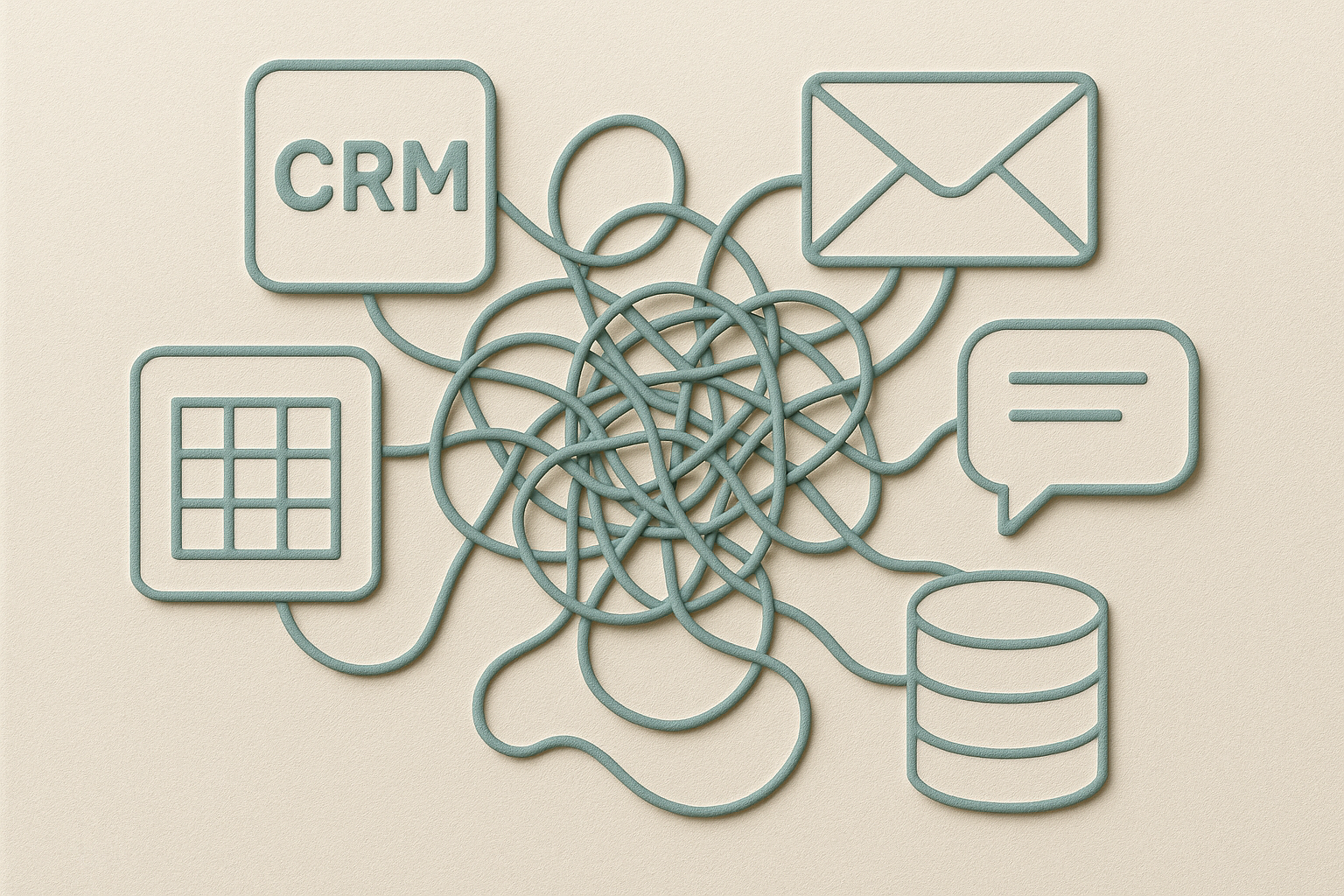

Figura 1: Estado “Antes”: Flow Mesh enredado de 9 herramientas desconectadas.

Aplicamos la lente GFE:

Flow Mesh Analysis

Mapeamos “Lead to Cash”. Tocaba 9 herramientas y requería 14 puntos de captura manual.

- Resultado: 40% de pérdida de datos en cada handoff; el dato llegaba 3 semanas tarde al forecast.

ValueLogs & LEO

Auditamos el tiempo del equipo RevOps.

- Hallazgo: 70% en Earning/Admin (corrigiendo errores de sync), solo 10% en Org-Building (mejorar el modelo). Eran conserjes, no arquitectos.

IRI (Índice de Riesgo Interno)

“Tool Debt” de 9/10. WACC artificialmente alto: pagaban un “impuesto al caos” en su valoración.

KPI Mapping

Preguntamos: “¿El campo ‘Demo Complete’ en Salesforce mapea a un Valuation Lever?”

- Respuesta: No. Era una métrica de vanidad de Marketing. El proceso estaba desconectado del valor.

Figura 2: Estado “Después”: Flow Mesh simplificado con sistemas conectados.

Árbol de Hipótesis

Hipótesis primaria

La precisión baja se debe a que la Deuda de Herramientas fragmentó la “Fuente de Verdad”, obligando a los reps a bypassar el sistema.

Hipótesis de soporte

- H1: Fricción de captura >10 min/opp → “Contabilidad en la sombra”.

- H2: 9 herramientas con definiciones distintas de “Stage 2” rompen el Flow Mesh.

- H3: RevOps dedica tiempo a mantener integraciones en vez de analizar forecast (LEO desequilibrado).

- H4: Reducir herramientas aumenta fidelidad de datos (Ley 5).

La Transformación AAA

Ejecutamos AAA en 60 días.

Paso 1: Audit (Días 1-15)

Audit de Flujos. Preguntamos “¿Dónde fluye el dato?”, no “¿Qué tool tenemos?”

- Hallamos 3 “Zombie Tools” (pagadas, sin uso).

- Identificamos 14 puntos de captura manual; 6 eran redundantes.

- Definimos un “Dato Maestro” para cada KPI de forecast.

Paso 2: Align (Días 16-35)

- Definimos procesos → KPIs → Valuation Levers (Ley 7).

- Establecimos 1 diccionario de campos; matamos campos duplicados.

- Acordamos definiciones de stages con CRO/CFO/Marketing.

Paso 3: Automate (Días 36-60)

- Consolidamos de 9 a 5 herramientas; eliminamos 3 logins diarios por rep.

- Automatizamos sync y validaciones; prellenamos campos clave.

- Implementamos panel único de forecast (una versión del dato).

Resultados

Cualitativos

- Se acabó la “Guerra de Paneles”. Una sola historia en Board.

- Reps dejaron la “contabilidad en la sombra”.

- RevOps pasó de “bomberos” a “arquitectos”.

Cuantitativos

- Precisión de forecast: 95% (vs ±40% antes).

- Reducción de stack: 9 → 5 herramientas (ahorro de $600K/año).

- Tiempo de entrada de datos: -60% (10 min/opp → 4 min/opp).

- Tiempo de RevOps en análisis: +30% (menos mantenimiento, más modelado).

Leyes y IRI

- Ley 5 (Fricción): Se eliminaron handoffs redundantes.

- Ley 7 (Procesos→KPIs→Valoración): Cada campo se conectó a un Valuation Lever.

- IRI: La Deuda de Herramientas bajó de Alta a Media/Baja.

Lo que cualquier empresa puede aprender

- La Deuda de Herramientas es deuda real: paga intereses en forma de confusión y lentitud.

- Una sola fuente de verdad requiere menos herramientas, no más: consolida y reduce fricción.

- Flow Mesh antes de AI: si el flujo está roto, la IA amplifica el desorden.

- Procesos → KPIs → Valoración (Ley 7): cada campo debe mapear a un Valuation Lever.

- Primero Audit, luego Align, luego Automate: AAA detiene la espiral de herramientas.

Cómo aplicar esto hoy

- Audita el Flow Mesh: cuenta cuántos handoffs hay de Lead a Cash; elimina uno.

- Mata un campo: elimina un campo que no mapea a un Valuation Lever.

- Consolida una herramienta: si dos herramientas guardan lo mismo, elimina una.

- Crea un panel único: define una sola métrica de forecast para toda la empresa.

- Corre AAA en 60 días: audita → alinea definiciones → automatiza capturas.